不動產投資是什麼?本文將介紹不動產投資的定義與範圍,並分享投資不動產的好處、風險、影響投資報酬率的因素,另外告訴你小資族也能輕鬆投資的REITs優點與風險,帶你輕鬆開啟不動產投資之路!

|

目錄 |

| 一、不動產是什麼?不動產定義與種類介紹 |

一、不動產是什麼?不動產定義與種類介紹

(一)不動產定義說明

根據臺灣《民法》第 66 條所定義,不動產指的是在土地以及土地上的附著物。

而在大多數人的印象之中,土地上的附著物往往第一印象會認定是房屋、建築物,但其實不只有房屋,像是電塔、礦場等在土地上無法移動的附著物都能算在不動產的範圍之內,不過由於普通人較難接觸這些類型的不動產,所以大多會認為不動產等於房地產。

(二)不動產包含什麼項目?

依照不動產的用途、性質可以分為以下幾種類型:

1. 住宅不動產

顧名思義是供人居住的不動產,常見的類型包含套房、公寓、大樓、別墅等。

2. 商業不動產

商業不動產是用於商業經營的不動產種類,舉凡商辦大樓、購物中心、飯店、電影院、劇院等有商業活動事實的不動產都屬於這種類型。

3. 工業不動產

工業不動產則是指用於工業生產活動的不動產,例如工廠、發電廠、倉庫等類型。

4. 特殊用途不動產

特殊用途的不動產包含範圍廣費,除了用途特殊的墓地、監獄、軍事設施外,還有公共用途的圖書館、公園、學校,以及政治或宗教相關建築,都屬於特殊用途不動產的範圍。

5. 土地

上述介紹的不動產類型都是土地上的建築物或附著物,而不動產中還有一項重要的類型就是「土地」,土地包含建地、農耕地、礦業用地、水利用地等,這些土地上即使沒有建造任何設施,也屬於不動產的一種。

二、不動產投資有風險嗎?優勢與風險一次帶你看!

(一)不動產投資的 3 大優點

1. 安全、穩定,可對抗通貨膨脹

不動產屬於實體資產,和股票、基金等投資標的不同,不會受到匯率升貶值影響,而造成不動產價值波動,具備較高的保值穩定性,即使面對通貨膨脹的狀況,不動產的價值往往也會跟著提升,因此不動產也具備了對抗通貨膨脹的特性。

2. 增值空間大

根據內政部不動產資訊平台的公開資訊顯示,從 2012 年到 2021 年的 10 年間,全台平均房價漲幅來到 48.6%,顯示出臺灣房地產價值連年增長;且參考中央大學台灣經濟研究發展中心與房地產業界合作發布的「台灣房屋市場景氣燈號」,預測 2024 年臺灣房市熱絡程度雖不如以往熱絡,但卻是屬於穩定的綠燈,代表臺灣房市依舊有著交易與成長空間。

若放眼海外房地產市場來看,根據英國著名的房地產機構萊坊(Knight Frank)提出的報告,2024 年預估全球房價平均漲幅約 2.5%,顯現出全球的房地產大部分都有增值空間。

3. 穩定現金流收入

若將不動產出租,可定期收取租金收益,作為穩定的現金流來源。根據數據資料庫 Numbeo 的統計世界各城市的市中心租金收益率,2023 年臺灣幾大主城市的租金收益分別為:台北約 1.1%、台中 1.9%、高雄 2.0%。

舉例而言,若在台北購入 1 間價值 5,000 萬的房地產,出租 1 年的租金收入約為 55 萬,是相對穩定的收入來源。

(二)不動產投資風險有哪些?

1. 資產無法快速變現

不動產的變現速度較慢,通常從販售到成交至少需花費約 1 個月以上的時間,若是遇到房市低迷時時期,買家可能會選擇多觀望時機、多方比較,就會導致房產交易時間拉得更長,因此若有急用資金的需求,可能較難快速出售不動產來獲得現金。

2. 投資報酬率不如預期

不動產的投資報酬率會受到多種因素影響,包括房價漲跌、租金收益、持有成本等。例如以出租作為房地產投資獲利模式,可能會因為出租的空窗期導致租金收入減少,投資報酬率就有可能會比預期更低。

3. 慎選租客,避免產生租賃紛爭

若選擇出租不動產,需慎選租客,以免產生租賃紛爭。常見的租賃糾紛包括:拖欠租金、破壞房屋、製造噪音等,若無法妥善處理,可能會產生租賃糾紛。

4. 遵守相關法律,避免產生法律風險與訴訟

不動產投資在各國都涉及多項法律規範,像是在臺灣會受到民法、不動產登記法、稅法條例等法律規範,因此在不動產交易前應了解充分了解各項法規,並遵守法律規範,避免交易後產生法律訴訟紛爭。

延伸閱讀:買房、投資股票哪個好?購屋前先了解買房優缺點及5大評估原則!

想知道更多不動產投資的優勢與風險嗎?馬上點擊下方按鈕,讓忠訓地產提供您更詳盡的不動投資諮詢!

三、如何計算不動產投資報酬率?影響不動產投資的因素有那些?

(一)不動產投資報酬率計算公式

評估不動產投資報酬率的指標根據計算成本的方式不同分為以下 3 種:

1. 投資報酬率

只考慮成本與收入的投資報酬率是最簡單的計算方式,根據獲利方式不同,公式如下:

- (房屋出售售價 – 房屋購入價格) ÷ 房屋購入價格

- (每月租金 × 出租月份) ÷ 房屋購入價格

舉例而言,若房屋本身總價為 1,000 萬元:

- 以 1,100 萬元售出,投資報酬率約為 10%。

- 每月租金為 20,000 元,出租 1 年,投資報酬率約為 2.4%。

2. 完整投資報酬率

完整租金投報率會將持有房屋的成本一併納入計算,養房成本通常包含房屋稅、地價稅、管理費等項目,根據獲利方式不同,計算公式如下:

- (房屋出售售價 – 房屋購入價格 – 養房成本) ÷ (房屋購入價格 + 養房成本)

- (每月租金 × 12 – 養屋成本) ÷ (房屋購入價格 + 養房成本)

舉例而言,若房屋本身總價為 1,000 萬元,養房成本 1 年約 3 萬元:

- 在持有房屋 5 年後,以 1,100 萬元售出,完整投資報酬率約為 8.37%

- 每月租金為 20,000 元,出租 1 年,完整投資報酬率約為 2.09%。

3. 槓桿投資報酬率

槓桿租金投報率則需將房屋貸款利息納入成本考量,根據獲利方式不同,計算公式如下:

- (房屋出售售價 – 房屋購入價格 – 房貸利息 – 養房成本) ÷ 頭期款

- (每月租金 × 12 – 房貸利息 – 養屋成本) ÷ 頭期款

舉例而言,若房屋本身總價為 1,000 萬元,頭期款支付 200 萬,房貸利率為 2%,養房成本 1 年約 3 萬元:

- 在持有房屋 5 年後,以 1,100 萬元售出,槓桿投資報酬率約為 2.5%。

- 每月租金為 20,000 元,出租 1 年,槓桿投資報酬率約為 2.5%。

以不同方式計算會獲得不同的投資報酬率數字,所以在評估不動產投資時,應全盤考量各種報酬率,並考慮獲利方式,才能做出客觀的投資判斷。

延伸閱讀:房屋出售與租金投報率怎麼算?了解投資成本,算出精準投報率!

(二)影響不動產投資報酬率的 3 大因素

1. 持有房屋的相關成本

持有房屋期間,會產生許多相關成本,包含房屋稅、土地稅、大樓/社區管理費、代租代管費用、房屋保險費用等,這些隱形成本都會導致投資人的獲利減少,所以在初期投資評估時應充分納入考量。

2. 房屋出租空窗期成本

若以出租作為獲利方式,則必須考慮出租可能會遇到無租客空窗期,導致沒有租金收入,因此造成獲利減少,建議在投資評估時,充分了解標的周圍房屋出租率和空屋率,可以幫助了解當地的租屋市場是否熱絡。

3. 出租、管理時間成本以及仲介費

選擇出租房屋也會面臨到招租、管理等事項,若自行出租房屋,需投入一定的時間與精力,這些是非金錢支出的隱藏成本;若是交由仲介或代租代管公司協助,則必須支付仲介費或管費用,這些費用支出雖單次金額不大,但長期累積也是相當可觀的數字,都會影響到投資收益。

想知道還有哪些原因會影響不動產的投資報酬率嗎?馬上點擊下方按鈕,預約忠訓地產的專業顧問進行諮詢。

四、REITs 是什麼?小資族也能投資不動產!

(一)什麼是 REITs?

REITs 中文稱為「不動產投資信託」,英文全名為 Real Estate Investment Trust。REITs 意思是將不動產資產轉化為「證券」,在證券交易市場掛牌上市後,交易方式就和股票相同,可以接受小額購買,投資人不必準備龐大頭期款資金,只要透過購買 REITs,就能間接投資不動產資產,享有不動產租金收益。

REITs 的投資標的可能會包含辦公大樓、購物中心、旅館、公寓、別墅等,甚至是一些重要基礎建設,例如高速公路、電廠、水庫等。

(二)優質的 REITs 應具備哪些特性?

一檔優質的 REITs 為了確保投資人收益確實來自「不動產本身」,而非其他不動產證券,因此通常會具備以下特性:

- REITs 經營團隊應具備不動產投資管理經驗,且持股不得低於第一次發行量的 50%。

- REITs 應設置獨立董事及審計委員會,負責監管 REITs 的經營管理。

- REITs 投資組成成分除不動產外,也可包含不動產相關有價證券,但投資有價證券不可超過總資產 25%。

- REITs 可以投資國外不動產和不動產相關有價證券,但不可超過總資產的 50%,其中,投資單一檔國外不動產相關有價證券不可超過總資產 5%。

- REITs 應將每年 90% 的收益,透過股利的方式發放給股東,確保股東能獲得穩定收益。

五、REITs 投資有哪些優點與風險?

(一)REITs 投資的 6 大優點

1. 收入來源較穩定

REITs 主要收益來源為「租金收入」和「不動產價值上漲的價差」,根據臺灣《不動產證券化條例》規定,REITs 每年需配發 1 次股息,所以投資人每年都可以分配到股息,相當於固定收租的概念,可以創造穩定的現金流。

2. 能對抗通貨膨脹

雖然 REITs 是以證券的方式來投資不動產,但在通貨膨脹的情況下,不動產租金通常會隨物價上漲而調整,讓 REITs 的收益不會受到通貨膨脹影響,所以具有抗通膨的特性。

3. 分散風險且容易變現

REITs 就像投資基金,通常一檔 REITs 會由多元的不動產資產組成,所以可分散投資風險,不用擔心被單一不動產的租金影響而導致收益驟減。此外,REITs 只要是交易日都能在證券交易所買賣,流動性高,容易變現。

4. 投資門檻低

相比直接投資不動產,REITs 的入門門檻較低,不必準備大筆頭期款,投資人可用小額資金購買 REITs 股份,間接參與不動產投資。

5. 投資組合多樣化

相較直接購買房地產多是購入住宅或商辦,REITs 擁有更多的投資項目可以選擇,包含電塔、醫療設施等各種不動產都能投資,可以自由挑選搭配,也能將有限的資金分配在不動產及其他股票、基金上,投資組合更多元,達到資產分配的目的。

6. 享有稅賦優惠

根據臺灣《不動產證券化條例》規定,投資人購買 REITs 可以免收證券交易稅,而且投資的利息所得,採用利息所得稅計算,不會併入個人綜合所得稅或營利事業所得稅計算,且稅率也比較低。

(二)REITs 投資風險為何?

REITs 雖具有收益穩定、抗通膨、分散風險、投資門檻低、投資組合多樣化、享有稅賦優惠等優點,但也存在以下 4 大投資風險:

1. 受到股市波動影響

REITs 將不動產證券化後,讓不動產可以在證券交易所交易,雖然股市波動不會影響不動產本身價值與租金收入,其投資者持有的 REITs 還是會受到股市波動的影響,導致投資人擁有的實際資產價值降低。

2. 會受市場升息影響價值

當通貨膨脹時,中央銀行可能會採取升息的貨幣調節政策,影響物價和經濟,鼓勵民眾多存錢、降低消費,讓市場降溫。如上所述,不動產本身的價值和租金不會受到通貨膨脹或升息影響,但 REITs 因為屬於股票的一種,所以 REITs 本身的價值還是會受到影響。

3. 出租率與租金會被政經環境與景氣影響

當經濟景氣較差,租屋市場需求減少,不動產的租金有可能會受到影響,導致需要調降租金才能吸引到租客;若政治環境不穩定時,不動產本身的價值可能會降低,出租難度也會提升,進而影響投資人的收益和股價。

4. REITs 經營與管理不善

REITs 的操作模式是投資人將資金交由專業的不動產管理與經營團隊,進行不動產的租賃、經營與管理,因此投資人並沒有實質的不動產經營或所有權,所以如果團隊經營不善,導致不動產價值降低、REITs 股價下跌,這是 REITs 投資人有可能要承擔的一項風險。

六、想投資不動產?讓專業投資顧問幫您掌握最佳進場時機!

想進場卻總是找不到好的不動產投資時機?或者擔心出手後被套牢嗎?就讓專業的不動產投資顧問幫您規劃資產分配吧!

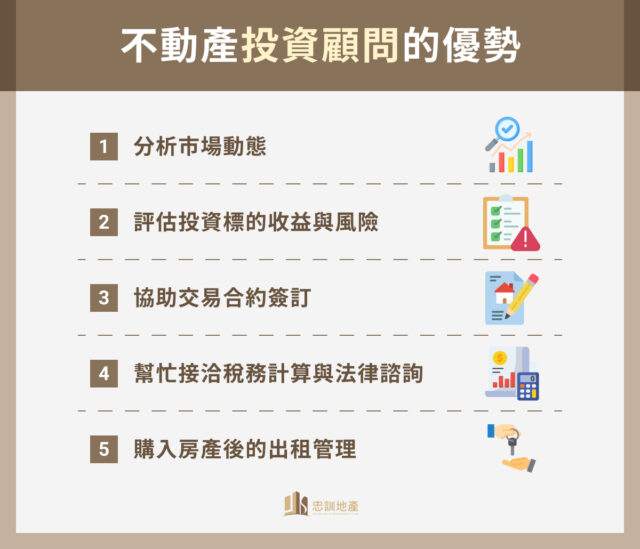

▶ 不動產投資顧問的優勢

不動產投資涉及多項專業知識和複雜流程,對於投資人而言,尋求專業的不動產投資顧問協助,將能帶來以下優勢:

1. 分析市場動態

不動產投資顧問具備豐富的市場經驗和分析能力,能夠深入剖析不動產市場的現況與未來趨勢,並且及時掌握各國政策、經濟狀況等影響投資收益的資訊,幫助投資人了解房地產市場的最新動態。

2. 評估投資標的收益與風險

每一件不動產資產皆有其獨特的特性和潛在價值,但也潛藏著不同的風險,不動產投資顧問能夠針對投資標的進行全面評估,從地段、屋況、租金行情、法規限制等不同角度進行深入分析,讓投資人釐清投資標的的收益潛力與風險程度。

3. 協助交易合約簽訂

不動產交易涉及複雜的法律程序和契約內容,若對合約內容不夠細心或熟悉,可能導致投資人自身權益受損。不動產投資顧問熟悉相關交易法律和契約規範,能夠協助投資人審閱契約條款,保障投資人的權益。

4. 幫忙接洽稅務計算與法律諮詢

由於不動產投資涉及複雜的稅務計算和法律問題,專業的不動產投資顧問可以幫投資人接洽會計師和律師,提供稅務計算和法律諮詢服務。

5. 購入房產後的出租管理

購入房產後,若投資人無暇自行管理,可交由不動產投資顧問提供後續的代租代管服務,由不動產投資顧問委託專業的租賃管理公司,協助投資人招租、維修保養、管理租客,讓投資人節省心力,在家中輕鬆坐收租金。

▶ 海外不動產投資就找「忠訓地產」!

忠訓地產專營海外房地產投資服務,提供多樣化房產供投資者挑選,幫助臺灣客戶透過海外置產來賺取被動收入,讓忠訓地產的專業顧問提供你最佳建議,幫你詳細規劃投資方案與流程,在全球做好資產分配管理。

長期以來,忠訓地產秉持誠信、資訊透明的原則,只銷售各國著名建商的不動產物件,且只銷售成屋,完全杜絕預售爛尾的風險,提供房產室內及公共設施的實地拍攝照片供參考,拒絕虛偽造假的物件照片,讓你即使不出國實地探查也能安心購屋。

除了協助購屋外,忠訓地產也注重售後服務,在交屋後會幫你尋找當地物業代租代管,讓你在臺灣就能持續擁有租金收入,不用擔心投資收益與租屋管理。

想投資不動產卻找不到時機進場嗎?馬上點擊下方按鈕,讓專業的忠訓地產為您服務!

延伸閱讀: